重点一览:

1、2020年2月1日起,所有小规模纳税人可自开专票;

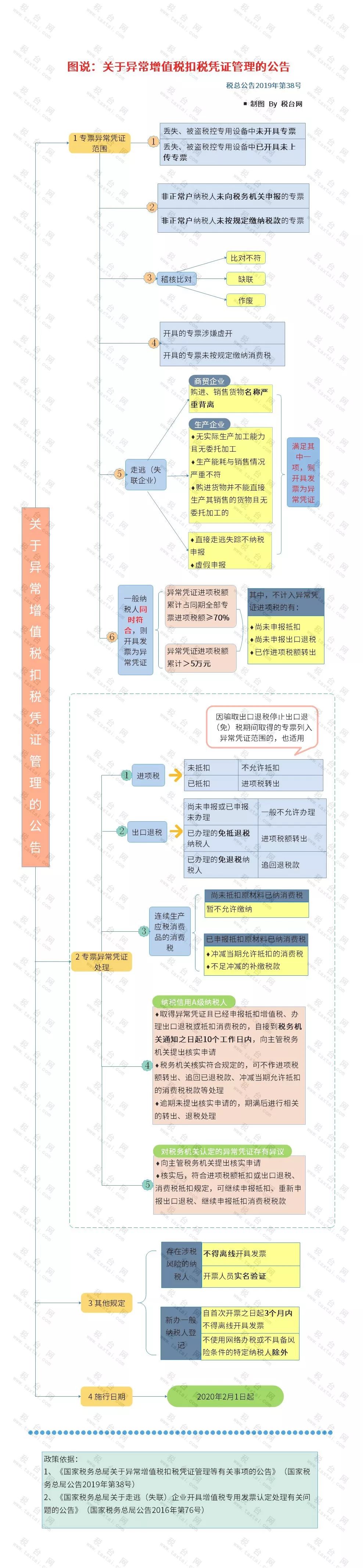

3、2020年起,发票样式、认证、丢失、确认、核定和风险提示全都会变!

1

重大利好!

会计人抓紧时间学习!

国家税务总局关于增值税发票管理等有关事项的公告

国家税务总局公告 2019年第33号

政策原文如下:(节选)

五、增值税小规模纳税人(其他个人除外)发生增值税应税行为,需要开具增值税专用发票的,可以自愿使用增值税发票管理系统自行开具。选择自行开具增值税专用发票的小规模纳税人,税务机关不再为其代开增值税专用发票。

增值税小规模纳税人应当就开具增值税专用发票的销售额计算增值税应纳税额,并在规定的纳税申报期内向主管税务机关申报缴纳。在填写增值税纳税申报表时,应当将当期开具增值税专用发票的销售额,按照3%和5%的征收率,分别填写在《增值税纳税申报表》(小规模纳税人适用)第2栏和第5栏“税务机关代开的增值税专用发票不含税销售额”的“本期数”相应栏次中。

小规模自开专票请务必注意这3点:

(一)所有小规模纳税人(其他个人除外)均可以选择使用增值税发票管理系统自行开具增值税专用发票。

(二)自愿选择自行开具增值税专用发票的小规模纳税人,税务机关不再为其代开。需要特别说明的是,货物运输业小规模纳税人可以根据自愿原则选择自行开具增值税专用发票;未选择自行开具增值税专用发票的纳税人,按照《国家税务总局关于发布<货物运输业小规模纳税人申请代开增值税专用发票管理办法>的公告》(国家税务总局公告2017年第55号,国家税务总局公告2018年第31号修改并发布)相关规定,向税务机关申请代开。自愿选择自行开具增值税专用发票的小规模纳税人销售其取得的不动产,需要开具增值税专用发票的,税务机关不再为其代开。

(三)自愿选择自行开具增值税专用发票的小规模纳税人销售其取得的不动产,需要开具增值税专用发票的,税务机关不再为其代开。

小规模纳税人自开增值税专票操作指南

(以福建地区为例!全国通用)

为了方便大家学习新的政策,小编把2020年2月1日开始实施的新规全给大家说一下!增值税扣税凭证也有新规!

2

2020年2月1日起执行!

增值税扣税凭证最新政策也来了!

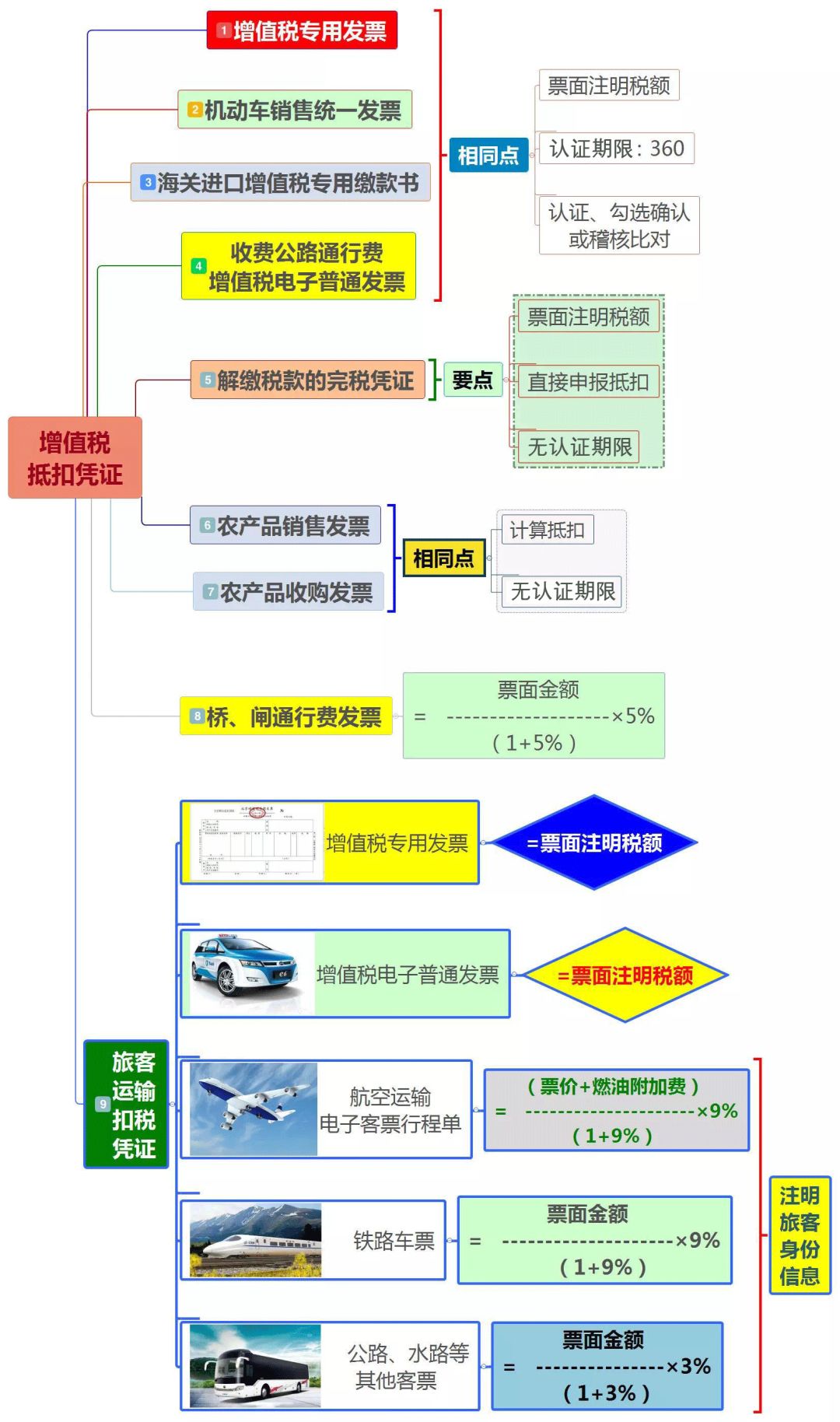

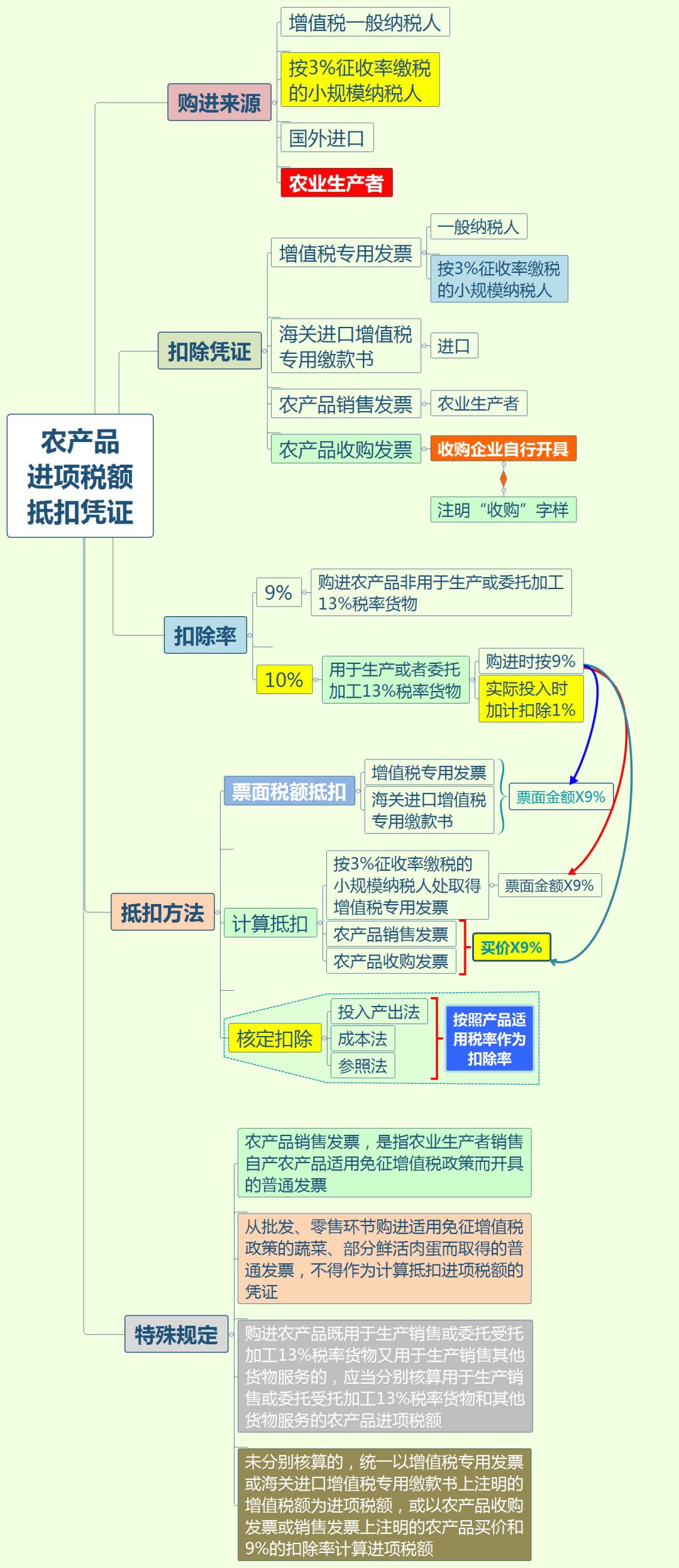

增值税抵扣凭证大全

收藏学习

3

会计人注意!

发票样式、认证、丢失、确认、

核定和风险提示全都变了!

纳税人可以对其取得的增值税专用发票、机动车销售统一发票、收费公路通行费增值税电子普通发票的使用用途进行“一站式”确认。

按照《国家税务总局关于增值税发票管理等有关事项的公告》(2019年33号)规定,自2020年2月1日起,纳税人取得符合条件的海关进口增值税专用缴款书后,也可通过综合服务平台进行用途确认。

增值税一般纳税人取得2017年1月1日及以后开具的增值税专用发票、海关进口增值税专用缴款书、机动车销售统一发票、收费公路通行费增值税电子普通发票,取消认证确认、稽核比对、申报抵扣的期限。纳税人在进行增值税纳税申报时,应当通过本省(自治区、直辖市和计划单列市)增值税发票综合服务平台对上述扣税凭证信息进行用途确认。

增值税一般纳税人取得2016年12月31日及以前开具的增值税专用发票、海关进口增值税专用缴款书、机动车销售统一发票,超过认证确认、稽核比对、申报抵扣期限,但符合规定条件的,仍可按照《国家税务总局关于逾期增值税扣税凭证抵扣问题的公告》(2011年第50号,国家税务总局公告2017年第36号、2018年第31号修改)、《国家税务总局关于未按期申报抵扣增值税扣税凭证有关问题的公告》(2011年第78号,国家税务总局公告2018年第31号修改)规定,继续抵扣进项税额。(摘自《国家税务总局关于取消增值税扣税凭证认证确认期限等增值税征管问题的公告》(税务总局公告2019年第45号))

举两个例子:

例1:

2017年3月,甲公司从乙公司购买一台机床,取得乙公司开具的增值税专用发票,发票开具日期为2017年3月10日,票面注明税额为10万元。由于会计人员的疏忽,当月认证后没有在次月申报期内申报抵扣。由于甲公司未按期申报抵扣的原因不符合《国家税务总局关于未按期申报抵扣增值税扣税凭证有关问题的公告》(2011年第78号)中规定的客观原因,这10万元税款一直未能计入进项税抵扣税款,2020年3月1日之后可以抵扣吗?

答:可以。45号公告第一条明确规定,2020年3月1日起,增值税一般纳税人取得2017年1月1日及以后开具的增值税专用发票,取消认证确认、稽核比对、申报抵扣的期限。根据上述规定,纳税人取得的2017年以后开具的增值税专用发票,未按期申报抵扣的原因即使不属于《国家税务总局关于未按期申报抵扣增值税扣税凭证有关问题的公告》(2011年第78号)中规定的客观原因,也可申报抵扣。

例2:

2017年4月,丙公司从丁公司购买10台电脑,取得丁公司开具的增值税专用发票,发票开具日期为2017年4月10日,票面注明税额为1万元。由于企业内部人员工作交接的疏忽,直到2018年5月才将这张发票入账。此时已经超过360天的认证抵扣期限。丙公司未按期认证抵扣的原因不符合《国家税务总局关于逾期增值税扣税凭证抵扣问题的公告》(2011年第50号)中规定的客观原因,一直未能将这张发票认证抵扣。2020年3月1日之后可以抵扣吗?

答:可以。45号公告第一条明确规定,2020年3月1日起,增值税一般纳税人取得2017年1月1日及以后开具的增值税专用发票,取消认证确认、稽核比对、申报抵扣的期限。因此,纳税人取得的2017年以后开具的增值税专用发票,超过360天没有认证确认,即使不符合《国家税务总局关于逾期增值税扣税凭证抵扣问题的公告》(2011年第50号)中规定的客观原因,2020年3月1日起也可以通过本省(自治区、直辖市和计划单列市)增值税发票综合服务平台对增值税专用发票信息进行用途确认后,抵扣进项税额。

纳税人应当按照发票用途确认结果申报抵扣增值税进项税额或申请出口退税、代办退税。如果出现发票用途确认错误的情形,税务部门为纳税人提供了规范、便捷的更正服务:

1.纳税人已经申报抵扣的发票,如改用于出口退税或代办退税,应当向主管税务机关提出申请,由主管税务机关核实情况并调整用途。

2.纳税人已经确认用途为申请出口退税或代办退税的发票,如改用于申报抵扣,应当向主管税务机关提出申请,经主管税务机关核实该发票尚未申报出口退税,并将发票电子信息回退后,由纳税人调整用途。

怎么理解呢?

举个例子:某纳税人取得2020年1月开具的增值税专用发票,2020年2月在增值税发票综合服务平台查询到该张发票的电子信息,是否必须在2月属期进行用途确认?如已经将发票用途确认为申报抵扣后,又需要更改用途,应该如何处理?

答:45号公告第一条明确规定,2020年3月1日起,增值税一般纳税人取得2017年1月1日及以后开具的增值税专用发票,取消认证确认、稽核比对、申报抵扣的期限。2020年3月1日起,纳税人在增值税发票综合服务平台查询到相应增值税专用发票信息后,既可以在当期进行用途确认,也可以在之后属期进行用途确认。纳税人在已完成发票用途确认后,如需更正用途,可以在未申报当期增值税前,或作废本期增值税纳税申报表后,自行更正用途。

纳税人可以对发票的开具、申报、缴税、用途确认等流转状态以及作废、红冲、异常等管理状态进行查询统计。根据查询到的风险提示信息,纳税人可以及时开展风险应对处理,有效规避因税企之间和购销双方信息不对称而产生的涉税风险和财务管理风险。

纳税人可以批量下载所取得的发票明细信息,并可据此开展批量查验、统计分析等工作,能够帮助纳税人有效提升发票电子化管理水平。目前,可以批量下载发票信息的发票种类包括增值税专用发票、增值税普通发票、增值税电子普通发票、收费公路通行费增值税电子普通发票、机动车销售统一发票、二手车销售统一发票。

通过增值税电子发票公共服务平台(以下简称“公共服务平台”)开具的增值税电子普通发票,具有以下优点:

一是文件格式更加规范。通过公共服务平台开具的增值税电子普通发票,采用符合国家统一标准的ofd格式,做到了格式统一、安全可靠、使用便利。

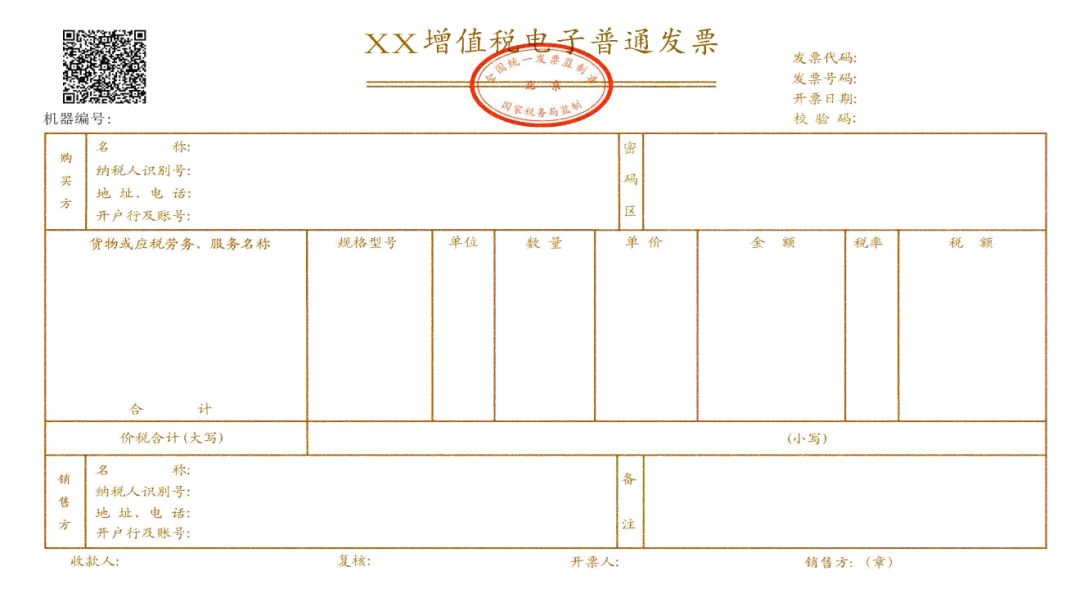

二是发票票样更加简洁。将“货物或应税劳务、服务名称”栏次名称简化为“项目名称”,取消了原“销售方:(章)”栏次,简化了发票票面样式。三是签章方式更加先进。采用可靠的电子签名代替原发票专用章,采用经过税务数字证书签名的电子发票监制章代替原发票监制章,更好适应了发票电子化改革的需要。

税务总局决定将增值税普通发票、增值税电子普通发票、收费公路通行费增值税电子普通发票、机动车销售统一发票、二手车销售统一发票票种核定事项办理时限由原来的5个工作日调整为即时办结。在便利守法纳税人的同时,为防范税收风险,营造更加规范公平的税收经济秩序,税务机关按规定确定的高风险等情形不适用此项便利措施。

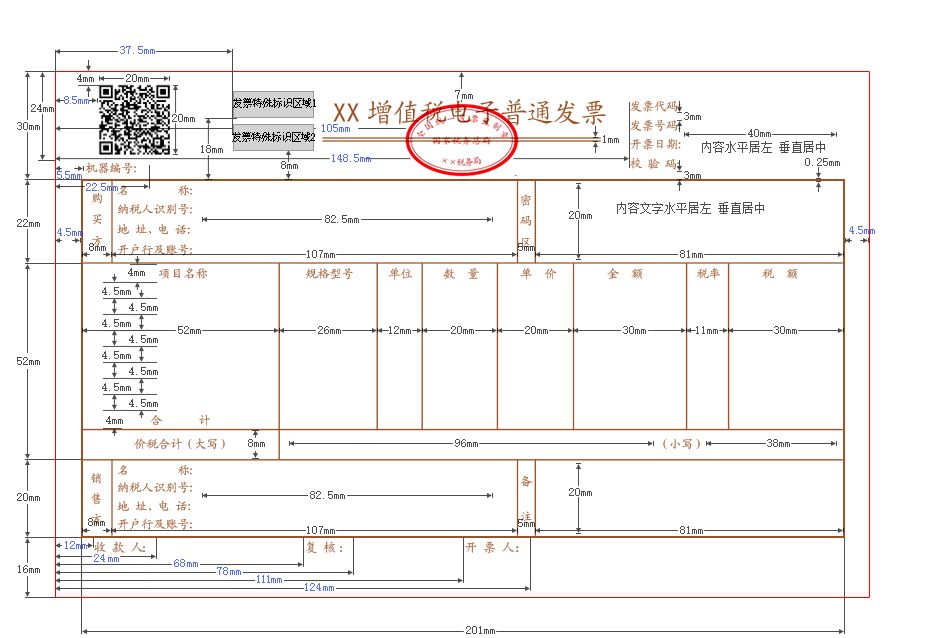

附:通过增值税电子发票公共服务平台开具的增值税电子普通发票票样

附注:符合《国家税务总局关于推行通过增值税电子发票系统开具的增值税电子普通发票有关问题的公告》(国家税务总局公告2015年第84号)附件1格式的增值税电子普通发票(如下图),在税务总局另行公告前,继续有效。

纳税人同时丢失已开具增值税专用发票或机动车销售统一发票的发票联和抵扣联,可凭加盖销售方发票专用章的相应发票记账联复印件,作为增值税进项税额的抵扣凭证、退税凭证或记账凭证。

纳税人丢失已开具增值税专用发票或机动车销售统一发票的抵扣联,可凭相应发票的发票联复印件,作为增值税进项税额的抵扣凭证或退税凭证;纳税人丢失已开具增值税专用发票或机动车销售统一发票的发票联,可凭相应发票的抵扣联复印件,作为记账凭证。

经国家税务总局各省、自治区、直辖市和计划单列市税务局批准,纳入试点的网络平台道路货物运输企业可以为同时符合以下条件的货物运输业小规模纳税人代开增值税专用发票,并代办相关涉税事项。(摘自《国家税务总局关于开展网络平台道路货物运输企业代开增值税专用发票试点工作的通知》(税总函〔2019〕405号))

烟台思创企业信息咨询有限公司

全心全意帮企业解读和享受政策扶持

高新技术企业认定、科技项目申报

研究开发费用加计扣除

双评估认定、创新平台认定

知识产权代理及融资上市等其它政府荣誉及资金策划

如咨询业务,请给小编留言或致电:

电话:0535-2100186 13455561791 18553567508

地址:烟台市莱山区悦海中心B座

网址:http://www.ytstrong.com/

(免责声明:我们所获取的信息全部来自正规公开渠道(比如政府部门网站)②我们从不对文章进行二次加工③版权归原创者所有,如有版权问题请作者尽快告知我们,我们将尽快删除相关内容!